目次

- 1 【相続不動産の売却】失敗しない手順や諸費用・税金・特例を徹底網羅

- 2 1.相続不動産を売渡す際のプロセスは相続する人数で変化する

- 3 2.相続不動産を売り渡す4つのプロセス

- 4 3.相続不動産売渡で支払わなければならない税金

- 5 4.相続不動産売渡で把握しておきたいポイント3つ

- 6 5.相続不動産の売渡を考えている方に専門家がお手伝い

- 7 6.【相続不動産の売却】失敗しない手順や諸費用・税金・特例 まとめ

- 8 相続不動産の売却に必要な税金と節税のための特例や控除とは?

- 9 1.相続不動産を売り渡す際に必要となる5つの税金

- 10 2.売渡す際にかかる税金は相続する全ての人が払いこむ

- 11 3.引き継いだ不動産を売り渡して収益があれば確定申告をする

- 12 4.相続不動産を売り渡す際の気になる節税対策

- 13 5.相続した不動産の売渡を考えている方にエキスパートが支援

- 14 6.相続不動産の売渡に必要な税金と節税のための特例や控除 まとめ

【相続不動産の売却】失敗しない手順や諸費用・税金・特例を徹底網羅

「相続不動産を売る場合、どのようにすればうまく行くのだろう?」

「相続不動産を売り渡すに先立って、見逃してはならないポイントがあるならぜひとも知りたいものだ」

相続不動産の売却については、生涯のうちでそうそう何度もあることではありません。

おおかたの人はうまく行くかどうか危惧されることでしょう。

実際、どうすればうまく事が運ぶのか?

外せないプロセスは?支払わなくてはならない税金は?など、諸々の疑問が湧き出ます。

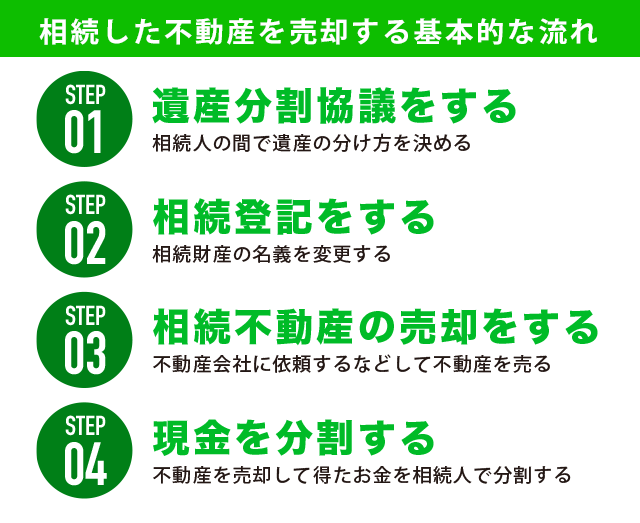

概略を申し上げますと、引き継いだ不動産を売り渡すときの基本プロセスは、次のようになります。

当記事では、相続不動産を売り渡す際に把握しておきたいプロセスやポイントを分かりやすくお伝えしています。

相続不動産を売り渡したいと考えている方は当記事をごらんいただくことで、これら一連の流れや準備をストレスなく進めることが叶うはずです。

「相続したり不動産を売り渡すのは、はじめて」といわれる人にもわかりやすくお伝えしています。

相続不動産の売却で悔いを残すことなく、確実に申し分のない結果を出すことを目指され、次の流れをご一読ください。

1.相続不動産を売渡す際のプロセスは相続する人数で変化する

まずは、引き継いだ不動産を売渡す際には何をすれば良いのかをお伝えします。

それに先立ちまして、確かめたいことが一つあります。

それは、売却予定である不動産を引き継ぐ人の人数です。

相続する人が、1人あるいは2人以上いらっしゃるのかで相続不動産を売り渡すプロセスが多少変わりますので、あなたのケースではどちらに該当するのか、確認しましょう。

このタイプには、「単独相続」と「現物分割」といった2つの場合があります。

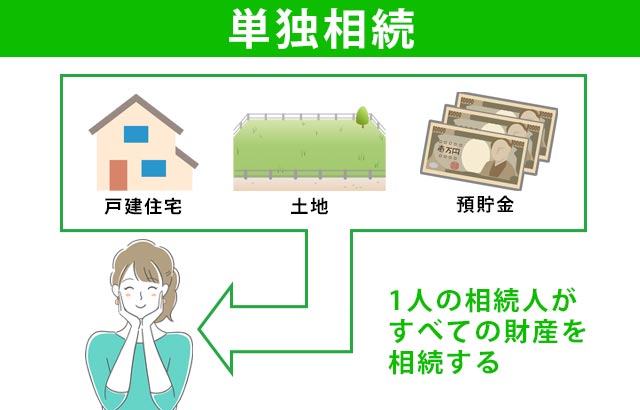

1-1.相続人が単独の場合(相続人が1人あるいは現物分割)

単独相続では、1人の相続人がすべての財産(戸建住宅・土地・預貯金)を相続します。

たとえば、ほんらい法定相続人が単独である場合や、法定相続人が何人か居たけど、相続放棄などの理由から単独で引き継ぐことになったケースが単独相続になります。

「現物分割」は、相続人が何人かいた場合、それぞれの遺産を現状の形で分割する場合です。

現物分割は、複数の相続人が現物(戸建住宅や土地、預貯金)で財産を分割します。

たとえば、長男が預貯金、次男が土地、長女が戸建住宅など、遺産を現物で分割して受け継ぐ場合です。

「長女が戸建住宅を受け継ぎ、その住宅を売りたい」といったケースが、現物分割による相続不動産の売却となります。

1-2.相続人が2人以上(換価分割)

2つ目のタイプでは、売り渡す不動産の相続人が2人以上のケースです。

引き継ぐ不動産が現状のままでは分割しづらいといった場合には、相続不動産を売り渡してキャッシュに換えてから分割するという形になります。

これを「換価分割」といいます。

たとえば、相続不動産が戸建住宅と土地で、相続人が長男、長女、次男の3人であった場合、現状では3人おのおのが法定相続分どおりに引き継ぐことが困難です。

こうしたケースでは、相続不動産を売り渡してキャッシュに換えてから現金を3人で分けるという手段が採択されます。

これを換価分割と言います。 引き継ぐ不動産を売り渡すケースでは、換価分割の場合は珍しくありません。

2.相続不動産を売り渡す4つのプロセス

次いで、現実に引き継いだ不動産を売り渡すプロセスをごらんください。

① 遺産分割の相談(単独相続では必要なし)

② 相続登記

③ 相続不動産の売却

④ キャッシュの分割(換価分割の場合必要)

では、順を追って見ていきましょう。

2-1.① 遺産分割の相談

①つ目は「遺産分割の相談」です。

遺産分割の相談では、相続人どおしが相続財産をどのように分けるかを相談します。

財産を公正に分割し、もめ事を避けるためにとても大切なプロセスとなります。

あらゆる財産を一覧にまとめ上げて公正に分け、遺言があったら、遺言通りに分けることが求められます。

相談が確定したら、「遺産分割協議書」と呼ばれる書状を必ず作ります。

「遺産分割協議書」は相談して確定したことを証しとして保管しておきますが、次の②つ目の「相続登記」についても必要となる資料になります。

遺産分割協議書のフォームはこれといった規則がありませんが、少なくとも、次の点は外さないでおきましょう。

✅遺産分割協議書を作るためのポイント

・相続人と相続財産をつぶさに、全て間違いなく記録する

・相続人全てがサインし、実印で判を押す

・相談が成立した年月日を記載する

ちなみにですが、ほとんどの人は専門家である行政書士や司法書士、弁護士等に遺産分割協議書を作成してもらうのが通例です。

手うすがあった場合、もめ事の原因となる貴重な資料ですので、個人で作成することに不安があれば、専門家にお任せした方がよいでしょう。

2-2.② 相続登記

②つ目は「相続登記」です。

相続登記は相続不動産の権利を、相続する人に書きかえるプロセスとなります。

相続不動産を売り渡すケースでも、いったんは相続する人に権利を委ねることが求められます。

相続人が2人以上の場合はリーダーを決め、リーダーに権利を移行することが一般的です。

相続登記を申請する先は、不動産のある土地の法務局となります。

必要書類を取り揃えて法務局に提出します。

✅相続登記に関わる必要書類

所有権移転の登記申請書

遺産分割の協議書

印鑑証明書

被相続人が亡くなったことが記載された戸籍(除籍)謄本

被相続人の出生まで遡る除籍・改製原戸籍謄本

相続人全ての戸籍謄本(抄本)

被相続人の住民票(除票)のコピー

固定資産評価証明書

相続関係説明図

分かりやすいプロセスでは、法務省のホームページ 不動産登記申請の頁をチェックしながら、記載されたフォームに即して「所有権移転の登記申請書」を作ります。

「所有権移転の登記申請書」を作ったら、それ以外の必要書類と一緒に法務局に出します。

①つ目で作った遺産分割協議書も一緒に出します。

ちなみにですが、相続登記は必要な書状がたくさんあって思うように進み辛いなど、自らおこなうのが困難な場合は司法書士に依頼しましょう。

2-3.③ 相続不動産の売渡

③つ目では「相続不動産の売却」を行います。

ご自身で譲渡先が確定されている場合以外、ほとんどのケースは不動産業者へ売渡を委ねます。

なお、①つ目、②つ目で行う遺産分割協議書を作ったり、相続登記を勘案して不動産業者におこなってもらうこともできます。

不動産業者を介して司法書士に進行をお願いすることができます。

不動産業者に売却を任せるつもりで、遺産分割協議書の作成や相続登記を委ねたい場合、不動産相続が確定したタイミングで不動産業者に委ねるのが良いでしょう。

不動産業者に任せて不動産を売り渡す際の根本的なプロセスは、次の通りとなります。

1.物件調査・価格見積

2.媒介契約の取り交わし

3.購入希望者との条件すり合わせ

4.売買契約の取り交わし

5.決済・引き渡し

2-4.④ キャッシュの分割(換価分割の場合必要)

④つ目は「キャッシュの分割(換価分割の場合必要)」を行います。

単独相続及び現物相続においては要りませんが、換価分割のケースでは必要となります。

相続不動産を売り渡して手にしたキャッシュを、相続人が遺産分割協議で決まった通りに分割します。

この相続不動産を売り渡して手にしたキャッシュには、税金がかかります。

どのような税金が必要となるのか、次の章でお伝えします。

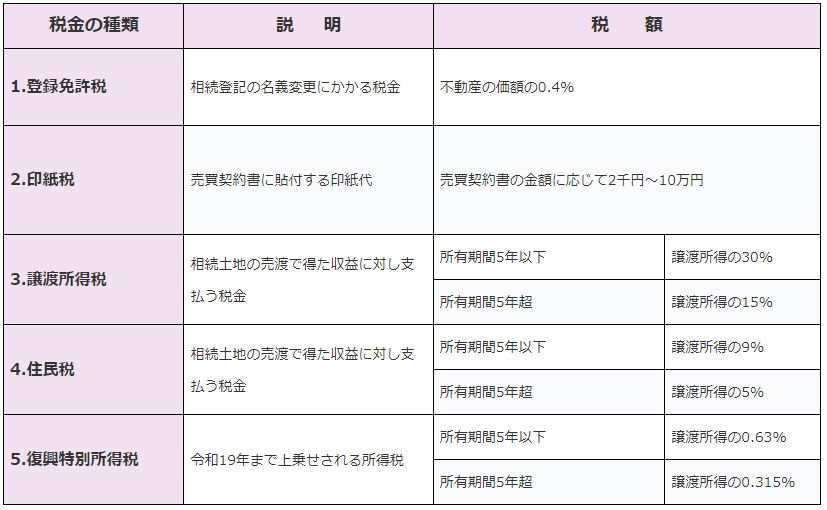

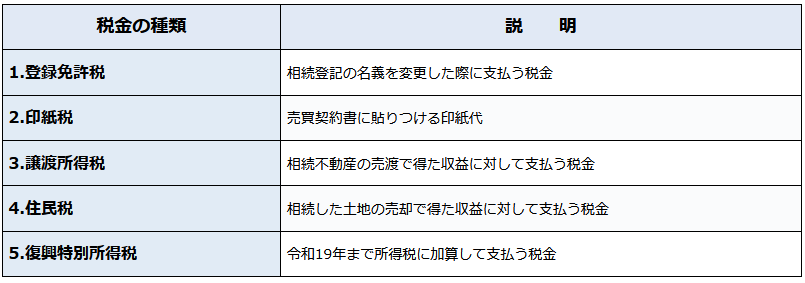

3.相続不動産売渡で支払わなければならない税金

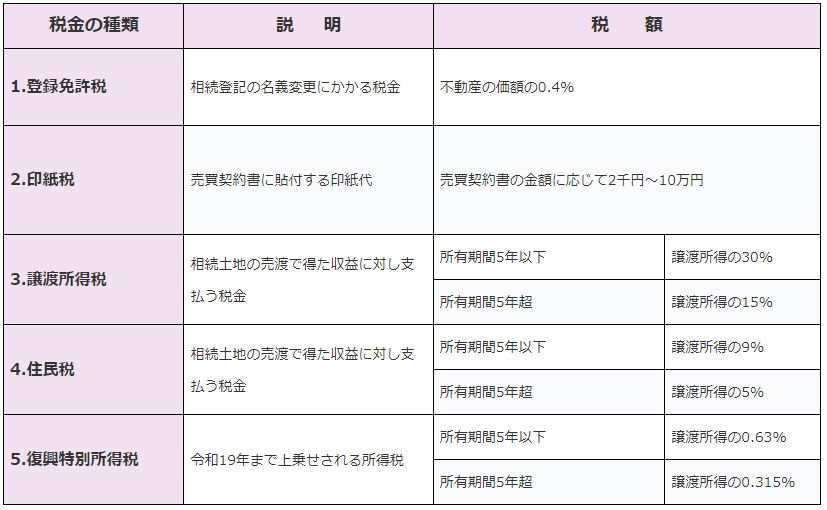

相続不動産を売り渡した際、相続税に加えて支払う税金には、次の5つがあげられます。

4.相続不動産売渡で把握しておきたいポイント3つ

相続不動産を売り渡す際、一般の不動産売却と違って後からもめごとに発展しないよう、前もって注意しなければならないポイントがあります。

4-1.相続人どうしで十分話し合いの場を持つ

ポイントの1つ目は、相続人どうしで十分話し合いの場を持つことです。

相続不動産の売渡はトラブルのきっかけとなりやすく、用心深く推し進めることが必要です。

たとえば、引き継いだ戸建住宅で居住している場合や仕事場や工房などを売ることで業務が続けられない場合など、売渡を渋る相続人が在ったりして、売渡をすんなり全うできないことがあります。

相続人どうしで話し合いの場を十分に持つことが求められますが、当事者以外の人に仲立ちしてもらうのも一つの方法です。

4-2.見積りは地元に詳しい業者に依頼する

2つ目のポイントは、見積りは地元に詳しい業者に依頼することです。

理由は相続不動産では相続人が、その不動産がある周辺土地に対して理解に乏しく平均価格が把握できないことが多いからです。

このため、一般的な不動産売渡と比べても、相続不動産の見積りは注意を払うことが重要です。

ぜひとも地元に詳しい業者に見積りを依頼して納得できる条件で売り渡すようにしましょう。

当サイトでは、「クイック査定」というサービスを準備しています。

ご自宅に居ながら、最近の公示価格・売買実績を元に物件の査定額を瞬時にお出しいたします。

クイック査定の結果はあくまでもデータを元に算出していますので、参考にしていただき、弊社までお問い合わせください。

4-3.瑕疵担保責任を求められないようリサーチをしっかり行う

3つ目のポイントは、瑕疵担保責任を求められないようリサーチをしっかりおこなうことです。

瑕疵担保責任は、相続不動産を売り渡したあとからトラブルが発生しやすく注意が必要です。

瑕疵担保責任とは、売買契約に則して売り主から買い主に不動産を譲渡したあと、引き継ぎの際には分からなかった瑕疵(欠陥)を見つけたときに、売り主が買い主を対象に担う責務のことです。

引き継いで持ち主となった矢先は、あらゆる瑕疵を認識しきれない可能性が高いものです。

現実にその土地に行って不動産をリサーチしたり、不動産業者のエキスパートにお願いして、物件のリサーチをじっくりとやってもらうのがトラブル回避にはベストのようです。

5.相続不動産の売渡を考えている方に専門家がお手伝い

相続不動産をすんなり売り渡すには、エキスパートの助言があると力強いものです。

私どもでは、お客さまが相続不動産の売渡で抱くご心配を勘案し、1つずつクリアしていくことを実践しています。

御家族・御親せきの方々とのより良いつながりをキープしながら、すんなりと相続不動産の売却を図ることは、お客さまのその後の人生にとって非常に意味深いことと捉えています。

相続不動産の売渡をお考え中の方は、ぜひとも私どもに気軽にお声がけください。

6.【相続不動産の売却】失敗しない手順や諸費用・税金・特例 まとめ

相続不動産を売渡すプロセスは、相続人が単独の場合(単独相続もしくは現物分割)、相続人が2人以上の場合(換価分割)によって変わります。

相続不動産を売り渡すプロセスは次の通りです。

1.遺産分割協議:相続する人たちが遺産の分け方を決める

2.相続登記:相続財産の名義変更

3.相続不動産の売却:不動産会社に依頼

4.現金を分割する:不動産売却で得たお金を相続人が分割する

相続不動産売渡で把握しておきたいポイント3つは以下の通りとなります。

・相続人どうしで十分話し合いの場を持つ

・見積りは地域に詳しい業者に依頼する

・瑕疵担保責任を求められないようリサーチをしっかり行う

相続不動産の売却に必要な税金と節税のための特例や控除とは?

相続不動産を売り渡したら、どのような税金がかかってくるのでしょうか?

また、いつの時点までに、いかほどの税金を払えば良いのでしょうか?

このように、不動産を引き継いでそれを売り渡したら気にかかるのが「税金」のことでです。

相続税のことは誰しもしっかりとリサーチしますが、案外油断するのが、相続不動産を売り渡した時点で相続税の他に支払う5つの税金です。

その道の知識が乏しいと、知らず知らずのうちに脱税をしていたり、反対に節税対策が分からないまま税金をたくさん払い過ぎていたり、といった過失は尽きることがありません。

当記事では、法律的に嘘偽りなく対処しながらも税金を払いすぎて損をしないように、相続不動産を売り渡した時の税金について、分かりやすくお伝えします。

法に基づいた節税対策で、正しい知識によって最少の税金で済むようにしましょう。

1.相続不動産を売り渡す際に必要となる5つの税金

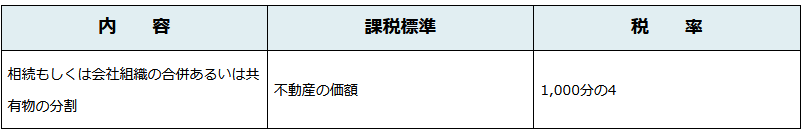

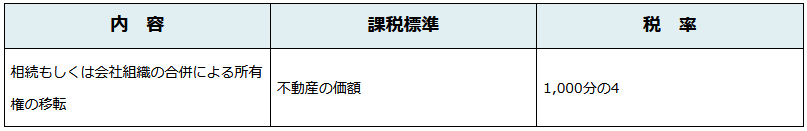

1-1登録免許税

登録免許税は、相続の登記をするに際にかかってくる税金で、その税率は不動産価額の1,000分の4(=0.4%)」と定まっています。

相続登記は、相続不動産の権利を新たに相続する人へ書きかえることです。

◎土地の所有権の移転にかかる登記

◎建物の登記

不動産価額がたとえば3,000万円であった場合は、登録免許税の算出見本は次のようになります。

・不動産価額が3,000万円の不動産を登記した場合の算出見本

登録免許税

3,000万円×0.4%=12万円

不動産価額 税率

補足説明:平成30年度における税制の手直しにより、相続した土地の所有権の移転登記において、一部では登録免許税の免税措置がとられています。

具体的な要件は、法務局のホームページで確認をされてください。

1-2.印紙税

印紙税とは、経済活動における取引などで作成される書状などにおいて課税がなされる税金のことです。

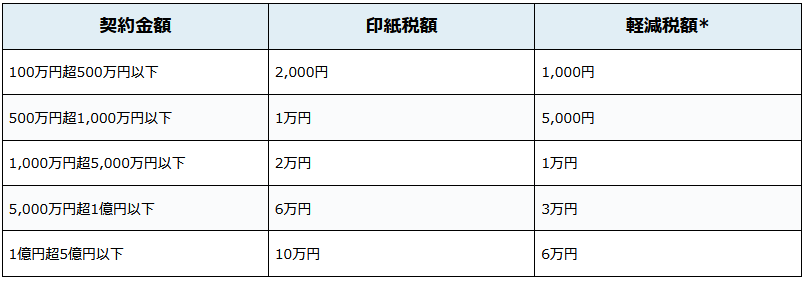

税金の額は売買価格に則し2千円~10万円となります。

(軽減措置の期間は1千円~6万円)

課税がなされるのは契約書や領収書のほか手形などがあります。

不動産の売り買いの際に取り交わす売買契約書も印紙税の課税対象となります。

売買の契約額にもとづき、印紙税の額が異なります。

◎印紙税の税額

*平成26年4月1日~令和4年3月31日の期間で作られる不動産売買の契約書は軽減措置によって税額が低減されます。詳細は国税庁のホームページで確認されてください。

印紙税については、税額相当分の印紙を売買契約書に貼って消印することで納税します。

仮に相続不動産を4,000万円で売り渡した場合、契約金額は4,000万円となるので、印紙税は2万円となります。

(軽減措置の期間は1万円)

1-3.譲渡所得税

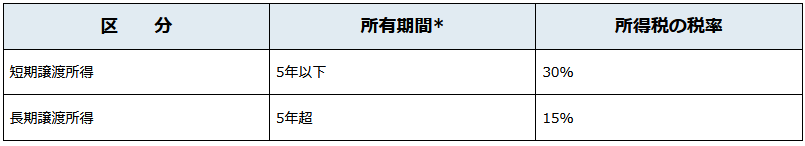

◎譲渡所得税の税率

*所有期間は売り渡した年の1月1日現在での所有期間です。

譲渡所得税は「譲渡所得」を対象とした課税となります。譲渡所得の算出方法は、次の通りとなります。

・譲渡所得の算出方法

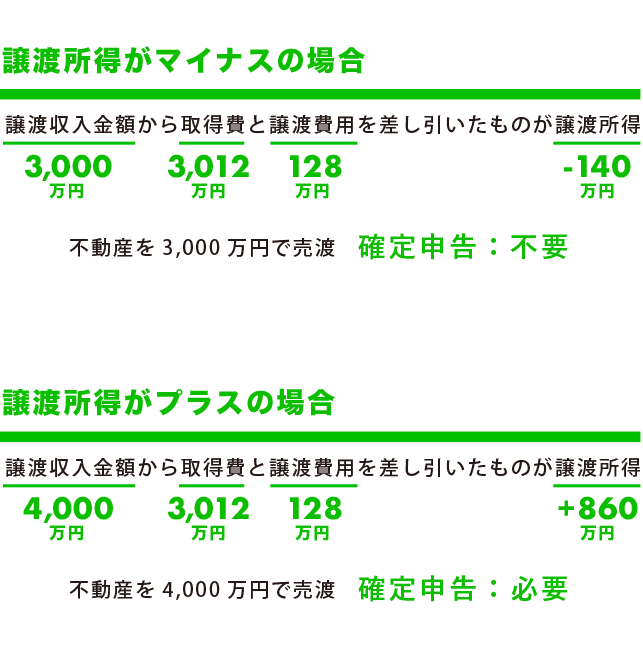

譲渡所得は、譲渡収入金額から取得費と譲渡費用を差し引いたものです。

譲渡所得:課税対象となる金額

譲渡収入金額:不動産を売り渡して手にしたお金

・売買代金

取得費:不動産を取得するために費消したお金

・亡くなった人が購入したときの代金や手数料

・登録免許税など

譲渡費用:不動産を売渡すためにかかったお金

・仲介手数料

・印紙税など

譲渡収入金額とは、不動産を売り渡して手にしたお金のことです。

取得費とは、不動産を手に入れるために発生したお金のことで、購入したときの買い入れ代金や買い入れ手数料のことです。

建物は減価償却費に相当する額を差し引いた額で算出します。

登録免許税も、取得費に含まれます。

譲渡費用とは、不動産を売り渡すために費消したお金のことで、不動産業者に払いこんだ仲介手数料や印紙税を含みます。

では、死亡した親が3,000万円で買い入れた不動産を、相続した後に4,000万円で売り渡した際の譲渡所得を算出してみましょう。

・譲渡所得の算出例

譲渡収入金額:売り渡して手に入れたお金 4,000万円

取得費:取得するためにかかったお金

親が購入した金額: 3,000万円

登録免許税: 12万円

計 3,012万円

譲渡費用:売るためにかかった費用

仲介手数料: 126万円

印紙税: 2万円

計 128万円

譲渡収入金額から取得費と譲渡費用を差し引いたものが譲渡所得

4,000万円 3,012万円 128万円 860万円

課税対象となる金額・・・譲渡所得=860万円

算出した譲渡所得の金額に、一定の所得税率をかけた金額が支払うことになる譲渡所得税の税額です。

たとえば、譲渡所得が860万円。引き継いで5年以内に売り渡したケースの算出見本を見てみましょう。

・相続して5年以内に売り渡した譲渡所得が860万円だった場合の算出例

譲渡所得税:860万円×30%=258万円

譲渡所得 税率(所得期間5年以下)

相続不動産を売り渡すと、こうもたくさんの所得税を払うことになるのかしら?とショックを受けた方もいらっしゃるかも知れませんね。

ですが正直なところ、特例や控除をうけると譲渡所得が得にならない場合や、取得費を超えない価格でないと売り渡すことができなくて、収入にならない場合がたくさんあります。

譲渡所得の売渡で収益が出ない場合には譲渡所得税が生じることはありません。

1-4.住民税

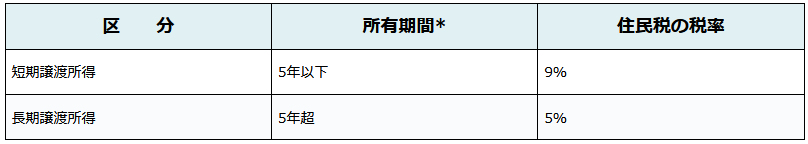

住民税の税率ですが、こちらも譲渡所得税と同じく不動産の所有期間が変われば税率も異なります。

たとえば、相続してから5年以内に売り渡して譲渡所得が860万円であったケースの住民税は、次のようになります。

住民税:860万円×9%=77.4万円

譲渡所得 税率(所得期間5年以下)

1-5.復興特別所得税

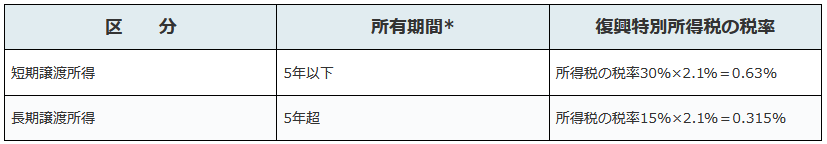

復興特別所得税は、東日本大震災の復興にかかる運転資金を獲得するために必要な税金で、令和19年まで所得税の税率に2.1%が加わります。

税率は譲渡所得の0.63%もしくは0.315%です。

*所有期間は売り渡した年の1月1日現在での所有期間

たとえば、引き継いで5年の間に売り渡した譲渡所得が860万円であったケースの復興特別所得税は、次のようになります。

・引き継いで5年の間に売り渡した譲渡所得が860万円だったケースの算出例

復興特別所得税:860万円×0.63%=54,180円

譲渡所得 税率(所得期間5年以下)

ここまでの内容が、引き継いだ不動産を売り渡す際に発生する5つの税金となります。

算出例、

父母がかつて3,000万円で買いあげた価格3,200万円の不動産を引き継ぎ、5年の間に4,000万円(譲渡所得は860万円)で売り渡したケースでした。

この場合、生じる5つの税金の総額は、

1.登録免許税 12万円

2.印紙税 2万円

3.譲渡所得税 258万円

4.住民税 77.4万円

5.復興特別所得税 5.4万円

計 354.8万円

引き継いで、5年の間に売り渡した譲渡所得が860万円であったケースでは5つの税金の総額は354.8万円となります。

2.売渡す際にかかる税金は相続する全ての人が払いこむ

引き継いだ不動産を売り渡して発生した税金は、相続した全ての人が支払います。

相続した人が何人か在って、不動産を売り渡して手に入れたお金を分ける時には、そのプロセスの便宜上一度はリーダーとなる人に名義を移行します。

そのリーダーが登録免許税と印紙税を代わりに支払うのですが、キャッシュで分ける時には登録免許税と印紙税の分を相殺して分けるのが通例です。

譲渡所得にかかる税金の譲渡所得税や住民税、復興特別所得税においては、相続した人が個々に税務署に確定申告をして払い込みます。

ここからは、確定申告についてお伝えいたします。

3.引き継いだ不動産を売り渡して収益があれば確定申告をする

引き継いだ不動産を売り渡して譲渡所得を手に入れた場合、確定申告をしなければなりません。

相続不動産を売り渡した場合の確定申告の詳細を確認して見ましょう。

3-1.売り渡して利益が出たら確定申告をする

譲渡所得の算出は、譲渡収入金額から取得費と譲渡費用及び特別控除額を差し引いたものが譲渡所得となります。

売り渡したけど、収益がなかった場合には確定申告を行う必要はありません。

すなわち、譲渡収入金額(売り渡して手にした現金)よりも、取得費、譲渡費のほうが多くなって譲渡所得が得られなかったら、確定申告をする必要がないのです。

しかし、譲渡収入金額から取得費、譲渡費を差し引いた額(特別控除額を差し引く前の価額)から収益が出たときには、確定申告をしなくてはなりません。

3-2.確定申告が必要かどうかの判断は特例や控除適用前の金額 にかかる

譲渡所得がプラスになるかマイナスになるかの判断は、特例や特別控除をうける前の金額となることに注意しなければなりません。

特例や控除をあてはめて算出したことにより、譲渡所得にマイナスが生じたとしても、確定申告はしなければなりません。

理由は、特例や控除の適用を認可して貰うには、確定申告で申告することが要件となるからです。確定申告をせねば控除を受けることができません。

特例や特別控除の適用を認めてもらうためには確定申告で申告をすることが条件になります。

ご自身で計算してマイナスになったからといって確定申告をしないのは違反となります。

特例なり特別控除なりを適用したことで、マイナスを招いたからといって確定申告をしない場合は税金逃れになりますので注意が必要です。

3-3.確定申告は売り渡した次の年の2月16日~3月15日に行う

確定申告は、たとえば2020年1月~12月の間に不動産を売り渡した場合、2021年2月16日~3月15日の期間中におこないます。

確定申告のしかたは、必要な書類を税務署に持って行く、郵便で送る他、インターネットを介して申告することができます。

近頃ではスマホでも確定申告ができるようになりました。

確定申告を初めてされる方は、国税庁のホームページをお確かめください。

4.相続不動産を売り渡す際の気になる節税対策

相続不動産を売り渡すにあたり、把握しておきたい3つの特例がありますのでお伝えします。

4-1.相続した財産を売り渡したときの取得費の特例

これについては、相続税を申告する締切日から3年の間に売り渡せば税金の負担額が低減されるという特例です。

相続不動産は3年10ヶ月の間に売り渡した方が良い、といったインフォメーションをご覧になったことがあるかもしれないですね。

これは相続した財産を売り渡した際の取得費の特例である「相続税を申告する期限(10ヶ月の間)+3年で3年10ヶ月」が元になっています。

譲渡所得の算出方法を以下のようにお伝えしました。

譲渡所得は譲渡収入金額から取得費と譲渡費用及び特別控除額を差し引いたものが譲渡所得となります。

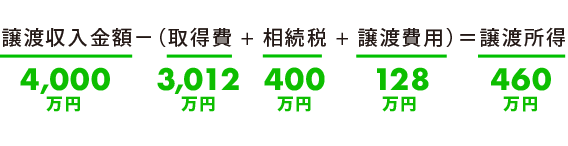

相続した財産を売り渡した際の取得費の特例は、相続税を申告する期限から3年の間(相続後3年10ヶ月の間)に売り渡せば、売り渡した不動産への相続税額も取得費に加算できます。

・相続後3年10か月の間に売り渡した場合の算出例

◎4,000万円で売却 ◎取得費3,012万円 ◎譲渡費用128万円

相続税400万円の不動産を3年10か月以内に売り渡すと、

「取得費に相続税を加算できる」ので譲渡所得の金額が減り節税効果があります。

所得税及び住民税の課税対象になる譲渡所得額が低減するため、それだけ節税になるのです。

参考資料:【国税庁のホームページNo.3267】

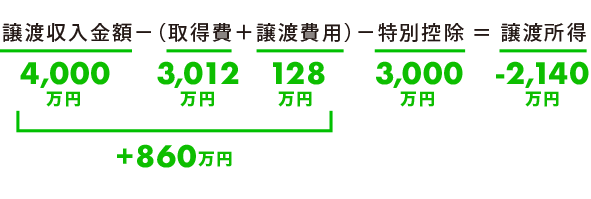

4-2.引き継いだ空き家を売り渡した際の3,000万円控除

誰も住んでいない家を引き継いだケースでは、しかるべき基準を満たすことで3,000万円の特別控除をうけることができます。

譲渡所得は、譲渡収入金額から取得費と譲渡費用さらに特別控除額3,000万円を差し引いたものです。

たとえば、譲渡収入金額(売り渡した金額)が3,000万円に及ばない場合、特別控除額のみで譲渡所得はナシかマイナスとなります。

よって、所得税及び住民税は課税の対象から外れます。

・相続した空き家を売り渡した際の3,000万円控除の算出

◎4,000万円で売却 ◎取得費3,012万円 ◎譲渡費用128万円

相続不動産が「空き家」の場合は、

控除を適用すると譲渡所得がマイナスになり所得税・住民税がかからなくなります。

かなりの節税効果が見込めますが、物件が次のような必要条件に該当していることが必須となります。

・昭和56年5月31日よりも前に建築された。

・区分所有建物登記簿に記載のない建物である。

・相続がスタートする直前に被相続人の他に住んでいた人が居なかった。

特例をうけるには特例をうけるための必要な条件があります。詳しくは国税庁のホームページNo.3306でお確かめください。

4-3.自宅を売り渡したら3,000万円控除

「自宅を売り渡した際の3,000万円控除」は、売り渡した不動産が自宅(住宅用資産)の場合に適用になる控除です。

譲渡所得は、譲渡収入金額から取得費と譲渡費用、それに特別控除額3,000万円を差し引いたものになります。

相続人が、当該物件を自宅として住んでいた場合にうけることができる控除となります。

たとえば、夫妻が自宅で居住していたが主人が亡くなり奥さんが引き継いだケース、子どもと保護者で一軒家に住んでいたが保護者が死亡し、子どもが引き継いだケースでは、自宅を売り渡した際の3,000万円控除が適用されます。

・相続した自宅を売り渡した際の3,000万円控除の算出例

◎4,000万円で売却 ◎取得費3,012万円 ◎譲渡費用128万円

相続した不動産が「自宅」の場合は、

譲渡収入金額-(取得費+譲渡費用)-特別控除=譲渡所得

4,000万円 3,012万円 128万円 3,000万円 -2,140万円

← +860万円 →

控除を適用すると譲渡所得がマイナスになり所得税・住民税がかからなくなります。

特例をうけるには特例をうけるための必須条件があります。詳細は国税庁のホームページNo.3302でお確かめください。

5.相続した不動産の売渡を考えている方にエキスパートが支援

相続不動産を売り渡す際には相続や税金、不動産などいろんな知見が求められます。

全てをご自身でこなすのはとても難易度が高くなるため、できるだけエキスパートのアドバイスを頂きたい所です。

私どもでは、相続不動産の売渡を考えられている方の懸案事項のご相談をお待ち申しております。

とりわけ、相続不動産の売渡で高評価を頂いているのが「クイック査定」というサービスです。

ご自宅のPC・スマホから物件情報を入力するだけでおおよその査定金額を算出いたします。

STEP1 売渡を考えている方が当社に売却査定を委任する

↓↓↓

STEP2 当社が複数の不動産業者に売却を委任する(当社も売却活動いたします)

↓↓↓

STEP3 売買契約の成立

無料ですので、お気軽にご相談ください。→お問い合わせフォーム

6.相続不動産の売渡に必要な税金と節税のための特例や控除 まとめ

相続不動産を売り渡す際には、5つの税金を支払わねばなりません。

譲渡所得税や住民税・復興特別所得税の課税対象である「譲渡所得」の算出は、次のようになります。

・譲渡所得の算出

譲渡所得=譲渡収入金額-(取得費+譲渡費用)

譲渡所得:課税対象となる金額

譲渡収入金額:不動産を売却して得たお金

・売買代金

取得費:不動産を取得するためにかかったお金

・亡くなった人が購入したときの購入金額や手数料

・登録免許税など

譲渡費用:不動産を売却するためにかかったお金

・仲介手数料

・印紙税など

不動産を売り渡して譲渡所得がプラスになった場合は、確定申告をしなければなりません。

特例や控除をうけたことにより、譲渡所得でマイナスが生じた場合でも、特例や控除をうけるには確定申告をする必要があります。

確定申告は、不動産を売り渡した次の年の2月16日~3月15日の間におこないます。

相続不動産を売り渡す際に把握しておきたい節税対策には、次の3つの方法があげられます。

・相続した財産を売り渡した際の取得費の特例

・空き家を引き継いで売り渡したときの3,000万円控除

・自宅を売り渡したときの3,000万円控除

相続不動産の売渡には、広範囲に亘る知識・知見が不可欠です。気になる方は、ぜひともお気軽に私どもまでお問い合わせください。→お問い合わせメールフォーム