不動産の売却時には様々な諸経費が必要になります。税金もその一つです。

不動産の売却時には様々な諸経費が必要になります。税金もその一つです。

また、不動産取引については税金の知識、特に節税対策が重要なポイントです。

なお、税法は、毎年改正されるためその動向に注意して、不明な点は自己判断せずに税理士等の

専門家に事前に確認することも大切です。

では、売却時にどのような税金が課税されるのか、その種類を確認してみましょう。

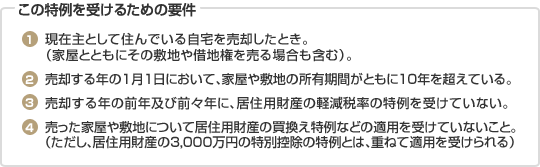

譲渡所得税とは、不動産を売却した時に得られた「譲渡所得(利益)」にかかる不動産売買の税金のことです。

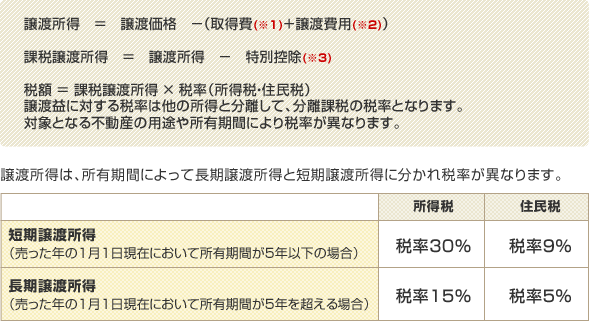

譲渡所得に対しては、他の所得と分離して所得税と住民税が課税されます。なお、譲渡所得がマイナスの場合には課税はされません。

「譲渡所得金額」は、譲渡による収入金額(譲渡金額)から、その不動産を取得したときの価額や取得に要した費用(取得費)、及び譲渡に要した費用(譲渡費用)を差し引いて計算されます。この「譲渡所得金額」から、さらに特別控除の適用がある場合にはその特別控除額を控除して求めたものが、税額計算の基礎とされる「課税譲渡所得金額」と言われるものです。

(※1)取得費

取得費は実額法、概算方の内、大きい金額を適用します。

実額法・・・売却した土地や建物の購入価格(建物は減価償却後)、購入の際の仲介手数料、購入の際に支払った立退料、移転料、購入契約書に添付した印紙税、登録免許税や登録手数料、不動産取得税、特別土地保有税(取得分)、搬入日や据付費、建物等の取壊し費用、申告期限後3年以内に譲渡した場合の相続税等。購入時の契約書、領収書によって確認します。

概算法・・・実際の取得費が不明な場合は、譲渡価額の5%となります。

(※2)譲渡費用

土地や建物を売却するために要した費用のことで、売却の際の仲介手数料、売却に伴う広告費用や測量費、売買契約書に貼付した印紙税、売却時に支払う立退料、建物等の取壊し費用等。

(※3)特別控除

自分の住まいの譲渡所得に対する課税の特例は5つあります。

・3,000万円特別控除

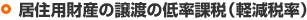

・居住用財産の譲渡の低率課税(軽減税率)

・特定の居住用財産の買換え特例

・居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除

・特定居住用財産の譲渡損失の損益通算及び繰越控除

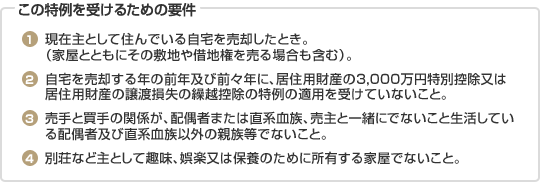

なお、特例を受けるには一定の要件を満たし、確定申告をする必要があります。

自宅やその敷地を売却し、売却によって利益(譲渡所得)が発生しても、自宅の売却であれば、譲渡所得3,000万円までは実質的に課税しないという制度のことです。

自宅を売却した際に、譲渡所得の税額を通常の場合よりも低い税率で計算するという特例です。

具体的には次の税率になります。

・譲渡所得6,000万円以下の部分・・・・税率 所得税10% 住民税4%

・譲渡所得6,000万円超の部分・・・・税率 所得税15% 住民税5%

10年を超えて所有する自宅を買い換えずに譲渡する場合、

「3,000万円特別控除の特例」と「10年超所有軽減税率の特例」は重複適用することができます。

また買換えをして譲渡をした場合には上記の2つの特例を適用するか、

又は買換えの特例を適用するか選択ができます。

売却益に対してかかり、道府県民税、市町村民税 (東京23区は特別区民税) など。

取得時と同じく、売買契約書にかかる。

媒介業者等への手数料などにかかります。

なおこの情報はHP更新時点での情報のため実際の売買時点での法律等をご確認ください。